Затраты (англ. cost) — объём ресурсов (для сравнимости и других целей часто представленных в стоимостной оценке), использованных в процессе хозяйственной деятельности за определённый временной промежуток.

Обозначим основные финансовые понятия: Активы и пассивы; Доходы, выручка и прибыль; Денежный поток и кассовый разрыв.

Активы — это имущество и ресурсы компании, с помощью которых она получает доходы и прибыль. Активы бывают:

- внеоборотные — которые не участвуют в обороте и, обычно, сохраняют свою первоначальную форму на протяжении всего срока использования (сооружения, оборудование, инвестиции в капиталы прочих предприятий);

- оборотные — участвуют в производственном процессе и создают стоимость, видоизменяют свою форму и преобразуются в новый продукт (запасы на складе, готовый товар, денежные средства); нематериальные — бренд, патенты, лицензии, деловая репутация, гудвилл, товарные знаки, которые не имеют материальной формы, и о владении которых свидетельствуют соответствующие правообладательные документы;

- финансовые — это денежные средства либо их эквиваленты (наличные и безналичные деньги, ценные бумаги, выданные кредиты).

Разберем на примере. Компания заработала за год $ 1 млн прибыли на продаже велосипедов. Чтобы их получить, она задействовала свои активы: производственный цех, транспорт, оборудование, сырье и пр. Цех и транспорт — это необоротные активы. А вот сырье — металл и запчасти к велосипедам — актив оборотный. Любой актив компании не может возникнуть из ниоткуда. Его формируют пассивы — источники финансирования для приобретения активов.

Пассивы — это источники, за счет которых создается имущество компании и фактически то, каким образом мы получаем средства для получения активов.

В пассивах выделяют 2 группы:

- капитал — это то, что предоставили собственники, сформированные резервы за счет полученной прибыли (уставный капитал либо акционерный капитал, дополнительный, резервный), сама прибыль.

- обязательства — участвуют в производственном процессе и создают стоимость, видоизменяют свою форму и преобразуются в новый продукт (запасы на складе, готовый товар, денежные средства).

Овердрафт — это ситуация, когда банк оплачивает счета предприятия, покрывая недостаток средств своими ресурсами. Например, счета следует оплатить на $ 3800, а остаток средств на счету – $ 2500. Если заключен договор и банк оплатит полностью все счета, то образуется задолженность предприятия перед банком – $ 1300.

К капиталу также относится нераспределенная прибыль — это превышение доходов, полученных от предоставленных услуг, над понесенными расходами за отчетный период.

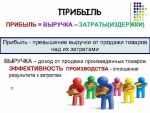

Цель создания любого бизнеса — это прибыль.

Прибыль — это ресурс, который позволяет компании расти и продолжать свою деятельность. Суть прибыли очень проста — бизнес получает денег больше, чем тратит. Чтобы ее рассчитать, нужно из доходов вычесть расходы:

Если показатель прибыли отрицательный, компания несет убытки.

Доходы — это стоимость проданных товаров, предоставленных услуг, полученные компенсации, доходы от инвестиций, депозитов и пр.

Выручка — это деньги за реализованную продукцию или услуги за определенный период.

По выручке инвесторы (вкладчики) обычно судят о размерах компании и качестве ее финансового менеджмента.

Доходы и расходы анализируют за период.

Выручка для анализа рассматривается как средний чек, умноженный на количество чеков. А прибыль для бизнеса — это одновременно финансовый результат и кирпичик в формирование собственного капитала.

К расходам относятся затраты на производство, закупку, хранение, транспортировку товара или оказание услуг, содержание бизнеса (зарплату, аренду и т.д.). При получении дохода у бизнеса становится больше ресурсов, а вот расходы, наоборот, уменьшают прибыль.

Если расходы превышают доходы, компания несет убытки.

Убыток — это конечный отрицательный результат, выявленный за отчетный период. Учет доходов и расходов не зависит от фактического поступления денег. Например, датой получения дохода может быть отгрузка продукции или оказание услуг. То есть, доход учитывают не когда он получен, а когда заработан. Также с расходами — их учитывают, когда компания понесла расходы, а не когда фактически их оплатила.

Денежный поток (CASH FLOW) — это движение денег на счетах и в кассе предприятия. Этим показателем часто интересуются инвесторы и директора, чтобы узнать, сколько «свободных» денег генерирует бизнес. Денежный поток можно рассчитать за любой период двумя способами:

Денежный поток рассчитывается за месяц, хотя может и чаще — по запросу руководителя предприятия или финансового директора.

В результате расчета получаем положительный или отрицательный результат по денежному потоку:

- положительный — говорит о притоке денег (наличных и безналичных) и финансовой стабильности компании;

- отрицательный — это отток денег из бизнеса. Но не всегда отрицательный денежный поток — это плохо. Например, когда бизнес только развивается, он большую часть денег вкладывает в операционную деятельность: в закупку товара, сырье, аренду и пр. И поэтому затраты в первое время превышают доходы.

Когда же отрицательный показатель по денежному потому действительно говорит о проблемах в бизнесе? Например, когда поставщики требуют предоплату, а клиенты попросили отсрочку платежа. Поставщикам все оплатили, а от клиентов оплат пока нет. Так возникает ситуация «денег нет, а прибыль есть» и может получится кассовый разрыв.

Кассовый разрыв — это когда у компании временно не хватает денег для оплаты счетов и обязательств. Например, если клиенты задерживают оплаты (дебиторскую задолженность) либо компания выплатила гонорары субподрядчикам еще до поступления денег от клиентов и пр. Рассчитать кассовый разрыв можно по формуле:

Кассовый разрыв наступает, если остаток средств меньше нуля.

Обозначим основные финансовые понятия: Активы и пассивы; Доходы, выручка и прибыль; Денежный поток и кассовый разрыв.

Активы и пассивы

Основные категории, которые есть в любом бизнесе — это активы, прибыль и денежный поток. Эти показатели говорят об успешности бизнеса и отражаются в финансовой и управленческой отчетности, а также в бюджетах.Активы — это имущество и ресурсы компании, с помощью которых она получает доходы и прибыль. Активы бывают:

- внеоборотные — которые не участвуют в обороте и, обычно, сохраняют свою первоначальную форму на протяжении всего срока использования (сооружения, оборудование, инвестиции в капиталы прочих предприятий);

- оборотные — участвуют в производственном процессе и создают стоимость, видоизменяют свою форму и преобразуются в новый продукт (запасы на складе, готовый товар, денежные средства); нематериальные — бренд, патенты, лицензии, деловая репутация, гудвилл, товарные знаки, которые не имеют материальной формы, и о владении которых свидетельствуют соответствующие правообладательные документы;

- финансовые — это денежные средства либо их эквиваленты (наличные и безналичные деньги, ценные бумаги, выданные кредиты).

Разберем на примере. Компания заработала за год $ 1 млн прибыли на продаже велосипедов. Чтобы их получить, она задействовала свои активы: производственный цех, транспорт, оборудование, сырье и пр. Цех и транспорт — это необоротные активы. А вот сырье — металл и запчасти к велосипедам — актив оборотный. Любой актив компании не может возникнуть из ниоткуда. Его формируют пассивы — источники финансирования для приобретения активов.

Пассивы — это источники, за счет которых создается имущество компании и фактически то, каким образом мы получаем средства для получения активов.

В пассивах выделяют 2 группы:

- капитал — это то, что предоставили собственники, сформированные резервы за счет полученной прибыли (уставный капитал либо акционерный капитал, дополнительный, резервный), сама прибыль.

- обязательства — участвуют в производственном процессе и создают стоимость, видоизменяют свою форму и преобразуются в новый продукт (запасы на складе, готовый товар, денежные средства).

Овердрафт — это ситуация, когда банк оплачивает счета предприятия, покрывая недостаток средств своими ресурсами. Например, счета следует оплатить на $ 3800, а остаток средств на счету – $ 2500. Если заключен договор и банк оплатит полностью все счета, то образуется задолженность предприятия перед банком – $ 1300.

К капиталу также относится нераспределенная прибыль — это превышение доходов, полученных от предоставленных услуг, над понесенными расходами за отчетный период.

Цель создания любого бизнеса — это прибыль.

Прибыль — это ресурс, который позволяет компании расти и продолжать свою деятельность. Суть прибыли очень проста — бизнес получает денег больше, чем тратит. Чтобы ее рассчитать, нужно из доходов вычесть расходы:

Если показатель прибыли отрицательный, компания несет убытки.

Доходы — это стоимость проданных товаров, предоставленных услуг, полученные компенсации, доходы от инвестиций, депозитов и пр.

Выручка — это деньги за реализованную продукцию или услуги за определенный период.

По выручке инвесторы (вкладчики) обычно судят о размерах компании и качестве ее финансового менеджмента.

Доходы и расходы анализируют за период.

Выручка для анализа рассматривается как средний чек, умноженный на количество чеков. А прибыль для бизнеса — это одновременно финансовый результат и кирпичик в формирование собственного капитала.

К расходам относятся затраты на производство, закупку, хранение, транспортировку товара или оказание услуг, содержание бизнеса (зарплату, аренду и т.д.). При получении дохода у бизнеса становится больше ресурсов, а вот расходы, наоборот, уменьшают прибыль.

Если расходы превышают доходы, компания несет убытки.

Убыток — это конечный отрицательный результат, выявленный за отчетный период. Учет доходов и расходов не зависит от фактического поступления денег. Например, датой получения дохода может быть отгрузка продукции или оказание услуг. То есть, доход учитывают не когда он получен, а когда заработан. Также с расходами — их учитывают, когда компания понесла расходы, а не когда фактически их оплатила.

Денежный поток и кассовый разрыв

Собственники часто спрашивают у бухгалтеров, почему на счете деньги есть, а прибыли нет, или наоборот. Чтобы понять, из-за чего такое происходит, нужно разобраться в понятии денежный поток.Денежный поток (CASH FLOW) — это движение денег на счетах и в кассе предприятия. Этим показателем часто интересуются инвесторы и директора, чтобы узнать, сколько «свободных» денег генерирует бизнес. Денежный поток можно рассчитать за любой период двумя способами:

Денежный поток рассчитывается за месяц, хотя может и чаще — по запросу руководителя предприятия или финансового директора.

В результате расчета получаем положительный или отрицательный результат по денежному потоку:

- положительный — говорит о притоке денег (наличных и безналичных) и финансовой стабильности компании;

- отрицательный — это отток денег из бизнеса. Но не всегда отрицательный денежный поток — это плохо. Например, когда бизнес только развивается, он большую часть денег вкладывает в операционную деятельность: в закупку товара, сырье, аренду и пр. И поэтому затраты в первое время превышают доходы.

Когда же отрицательный показатель по денежному потому действительно говорит о проблемах в бизнесе? Например, когда поставщики требуют предоплату, а клиенты попросили отсрочку платежа. Поставщикам все оплатили, а от клиентов оплат пока нет. Так возникает ситуация «денег нет, а прибыль есть» и может получится кассовый разрыв.

Кассовый разрыв — это когда у компании временно не хватает денег для оплаты счетов и обязательств. Например, если клиенты задерживают оплаты (дебиторскую задолженность) либо компания выплатила гонорары субподрядчикам еще до поступления денег от клиентов и пр. Рассчитать кассовый разрыв можно по формуле:

Кассовый разрыв наступает, если остаток средств меньше нуля.